登録免許税は、不動産を登記した時に支払う税金です。

購入した不動産の価格によっては、数十万円の登録免許税が課税されることもあります。

しかし、必要以上に心配する必要はありません。それは、登録免許税には軽減税率の適用があるからです。

本記事では、不動産売買時にかかる登録免許税の軽減税率適用のポイントをわかりやすく解説いたします。

2019年の税制改正により、軽減税率制度が延長することが決定しております。従来の制度から適用期限が変更になっておりますので、こちらでぜひ一度ご確認ください。

不動産業界の活性化・透明化を目指し、2018年仲介手数料定額制の不動産会社「イエツグ」を設立。お客様の「心底信頼し合えるパートナー」になることを目標に、良質なサービスと情報を提供している。

保有資格:宅地建物取引士・2級ファイナンシャルプランナー技能士・住宅ローンアドバイザー・既存住宅アドバイザー・防災士

目次

登録免許税は登記するタイミングで支払う税金

登録免許税は、不動産を登記するタイミングで支払います。

登録免許税を支払う人は、新しく不動産の所有者となる人。つまり自宅を購入した場合には、購入した人が登録免許税を納めることになります。

不動産の価格は固定資産税の評価額が基準価格

登録免許税は、登記する不動産の価格によって課税額が変動します。ただし、不動産の価格は購入した金額ではありません。

登記免許税の計算の元となる価格は、固定資産税課税標準額。固定資産税課税標準額とは、不動産が所在する市区町村が算出する価格で、金額は実際の売買代金よりも低いことが多いです。

とくにマンションの場合には、売買金額との金額の差が大きいので注意しましょう。

登録免許税の計算方法

登録免許税の計算方法は、以下の通りです。

税率は、不動産の種類と用途によって異なります。

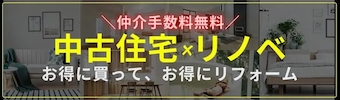

<土地の登記>

(出典:国税庁)

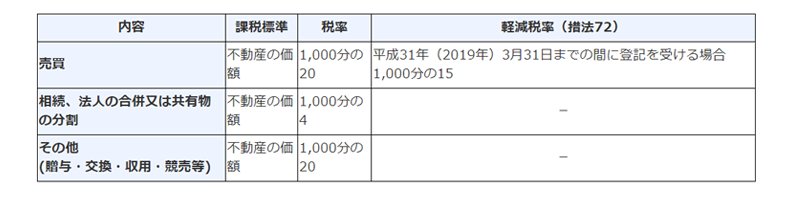

<建物の登記>

(出典:国税庁)

新築の建物を購入した場合は「売買による移転」ではなく「所有権の保存」となりますので、以下のような税率になります。

- 土地・・・税率2%(売買)

- 建物・・・税率0.4%(所有権の保存)

登録免許税の軽減税率が延長されています!

登録免許税の軽減税率で、まず注意すべきは適用期限です。

要件を満たしていても、適用期間が終了すると軽減税率は適用されません。

2019年度の税制改正により、登録免許税の軽減措置は延長が決まっています。2019年現在の適用期限と軽減税率についてここからお伝えしますが、期間満了時にさらに延長になる可能性もあるので、随時、確認が必要です。

土地の売買登記は0.5%軽減

所有権移転登記(売買)をした場合には、令和3年(2021年)3月31日まで0.5%軽減され、税率は1.5%となります。

期間中に登記申請をすれば、登録免許税が減額されます。

(出典:国税庁)

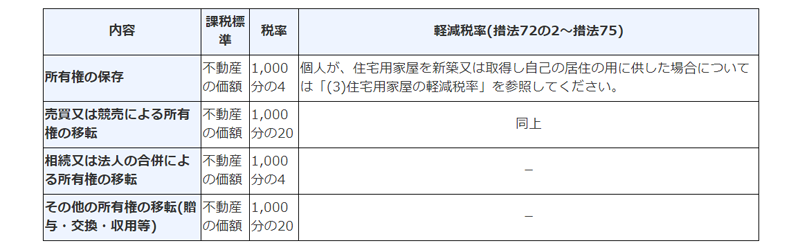

新築を建てた場合は0.25%軽減

新築の建物(所有権の保存)の登記をした場合には、令和2年(2020年)3月31日まで0.25%軽減され、0.15%となります。

(出典:国税庁)

建物取得等の減税一覧

令和2年(2020年)3月31日までに建物を登記する場合も減税対象です。例えば建物売買登記は3%、優良住宅の場合は1%に軽減されます。

(出典:国税庁)

上記表の⑥。こちらは、住宅ローン借入時の抵当権設定登記の軽減措置です。抵当権設定登記もまた、令和2年(2020年)3月31日までの取得で、軽減税率1%が適用となります。

登録免許税の軽減措置の適用要件

ここからは、登録免許税の軽減措置が適用されるための要件について解説します。

土地の軽減税率適用の要件

まず土地の軽減税率適用要件ですが、こちらは適用要件がとくに定められていません。適用の期間にだけ注意するようにしましょう。

建物の軽減税率適用の要件

建物の登録免許税軽減措置の適用要件は、基本的に5つです。

(新築の場合には⑤を除く)

- 所有権の登記、保存登記をする者が専ら居住の用に供する家屋であること。

- 住宅の新築または引渡しから1年以内に登記申請をすること。

- 床面積の合計が(実測ではなく登記簿上で)50㎡以上であること。

- 市町村が発行する住宅用家屋証明書を取得していること。

- 中古住宅の場合で、木造の場合は20年以内に建築された物件であること。また、マンションは25年以内に建築された物件であること。もしくは、築年数に限らず、「耐震性を有することの証明書」を添付すること。

ここから、5つの要件を詳しく解説します。

➀不動産を購入した人が居住することが前提

登録免許税の軽減税率は、購入した本人が住むための建物に限定されます。

そのため、賃貸用物件や購入しても居住しない建物については軽減税率の適用はありません。

②購入後1年以内に登記申請をする

軽減税率の適用には、登記申請のタイミングが大事です。

万一、不動産を購入してから1年以内に登記申請をしないと、軽減税率の対象外に。自分で登記手続きをする場合は、「1年間がリミット」ということは必ず覚えておきましょう。

③登記上の床面積の合計が50㎡以上であること

登録免許税の軽減税率適用で、トラブルが多いのが床面積の計算です。

トラブルの原因は、不動産の面積の測り方。法律よって、面積の計算には次の2つの方法が定められています。

- 登記法に基づいた「内法面積」

- 建築基準法に基づいた「壁芯面積」

軽減税率を適用する場合に対象となる面積は、「内法面積」となります。

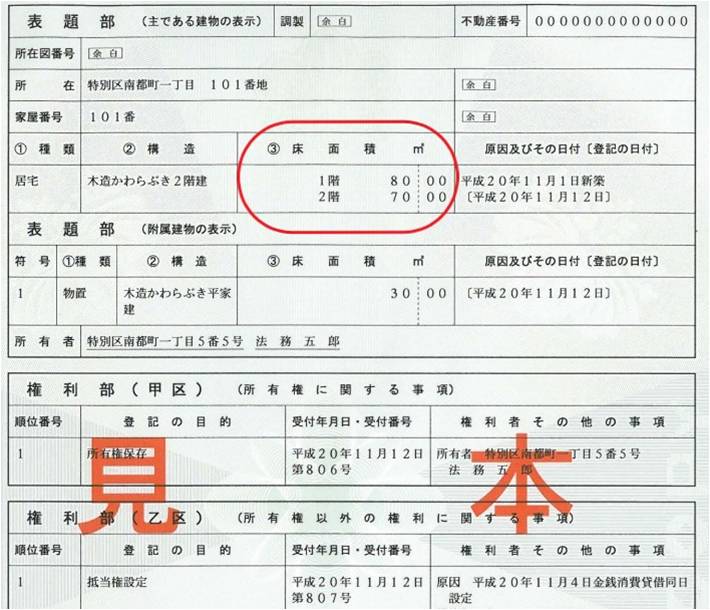

以下の書類は「登記簿謄本」。赤で囲った部分の合計が、対象床面積です。

上記の合計床面積は、「80+70=150㎡」となります。

一方、マンション販売図などでは、「壁芯面積」の面積が表示されていることが多いです。

例えば、「壁芯面積50㎡ 登記簿面積47㎡」と記載がある不動産の場合、内法面積は47㎡なので軽減税率の適用外となります。

床面積は、変更することができません。軽減税率を適用する場合には、事前に登記上の面積を確認しましょう。

④市町村が発行する住宅用家屋証明書を取得していること

市区町村では、住宅用家屋の取得にあたり、所有権の保存登記、移転登記、抵当権の保存登記にかかる登録免許税を軽減するため、住宅用家屋証明書を発行します。

不動産が所在する市区町村で申請することになりますので、各市区町村のホームページから申請書をご確認ください。

なお、住宅家屋証明書は必要書類の提出と発行手数料(1,300円)がかかります。

⑤中古住宅の場合には建築年数がポイント

中古物件を購入する場合には、次のいずれかに該当することが必要です。

- 木造の場合は20年以内に建築された物件

- マンションは25年以内に建築された物件

- 築年数に限らず、「耐震性を有することの証明書」がある物件

耐震性を有することの証明書とは、建築年数に関係なく耐震性が優れた住宅に対して発行される耐震基準適合証明書や、既存住宅売買かし保険証です。

中古物件を購入する時点で耐震基準を満たしていることが条件なので、対象物件かどうかは不動産業者に直接確認することをおすすめします。

登録免許税の軽減税率の適用手続きについて

続いて、軽減税率を適用するための手続きについて解説します。

登録免許税の納税や軽減税率の申請は、司法書士に手続きしてもらうのが一般的です。ただし、その場合には10万円~の報酬を支払わなければなりません。

個人でやるとなると、法務局で必要書類を提出して軽減税率を適用させ納税することになります。税金の納付方法も併せて、わかりやすく説明しますね。

住宅の軽減税率書類

軽減税率の適用に必要になるのは、「住宅用家屋証明書」です。

不動産の所在する市区町村で住宅用家屋証明書の交付を受けるためには、書類の提出が必要になります。

(例 登記事項証明書・住民票・売買契約書・建築確認済証など)。

優良住宅の場合は建築業者からの書類

省エネ住宅など優良住宅の軽減税率を適用する場合には、次のような適用条件にあった書類が必要になります。

- 「認定低炭素住宅の所有権の保存登記」の減税を適用する場合⇒「認定低炭素住宅の証明書」

- 「特定認定長期優良住宅の所有権の保存登記」の減税を適用する場合⇒「認定長期優良住宅の証明書」

これらの書類は建築業者から受け取る書類なので、事前に建築業者に確認しましょう。

3つの納付方法

登録免許税の納付は、次の3つの方法があります。

- 現金

- 収入印紙

- オンライン

印紙税による納付は、登録免許税が30,000円以下の場合で利用可能です。

また、オンライン決済については事前登録が必要となります。

必要書類の確認や手続きを考えますと、不動産を管轄する法務局で現金払いをするのが一番現実的な支払い方です。

不動産取得税のことはイエツグにご相談を

不動産取得税については、多くの不動産会社で詳しく教えてくれません。やはり取引終了後にかかる税金なので、積極的に説明しようとしてくれないんですね。

弊社は、不動産購入にかかる諸費用についても丁寧にご説明させていただいております。

不動産という大きなお買い物に際し、比較的、少額な諸費用や税金には、あまり目を向けられない方も多くいます。しかし不動産購入にかかる諸費用の相場は、物件価格のおよそ7%。3,000万円の住宅を購入した場合、約210万円もの諸費用がかかるということです。

弊社の特徴は、仲介手数料を格安かつ定額にさせていただいていること。イエツグは、仲介手数料で価格競争しようとしない不条理な不動産業界に、「透明性」「圧倒的顧客目線」「不動産流通の活性化」というミッションを掲げて参入した不動産会社です。物件価格の3%以上を請求されるのが一般的な仲介手数料ですが、イエツグなら定額18万2,900円(税別) 。弊社仲介の物件をお買い求めの方は、仲介手数料最大無料にて仲介させていただいております。

まとめ

登録免許税は、あまり聞きなれない税金だと思います。「知らない」ために、登記手続きを個人でやられる方は、軽減税率を受けずに税金を納めてしまう方も多くいます。

登記手続きは司法書士に依頼することをおすすめしますが、それでもやはり「知っている」ことは非常に大事。登録免許税の軽減税率による節税効果は、非常に大きいものです。適用要件や期間さえ知ってえれば、要件を満たすことを考えて物件選びすることも可能なのです。

在籍時には、2,000件以上の税金相談に対応。専門分野は、相続・贈与・不動産売買に関する税金。