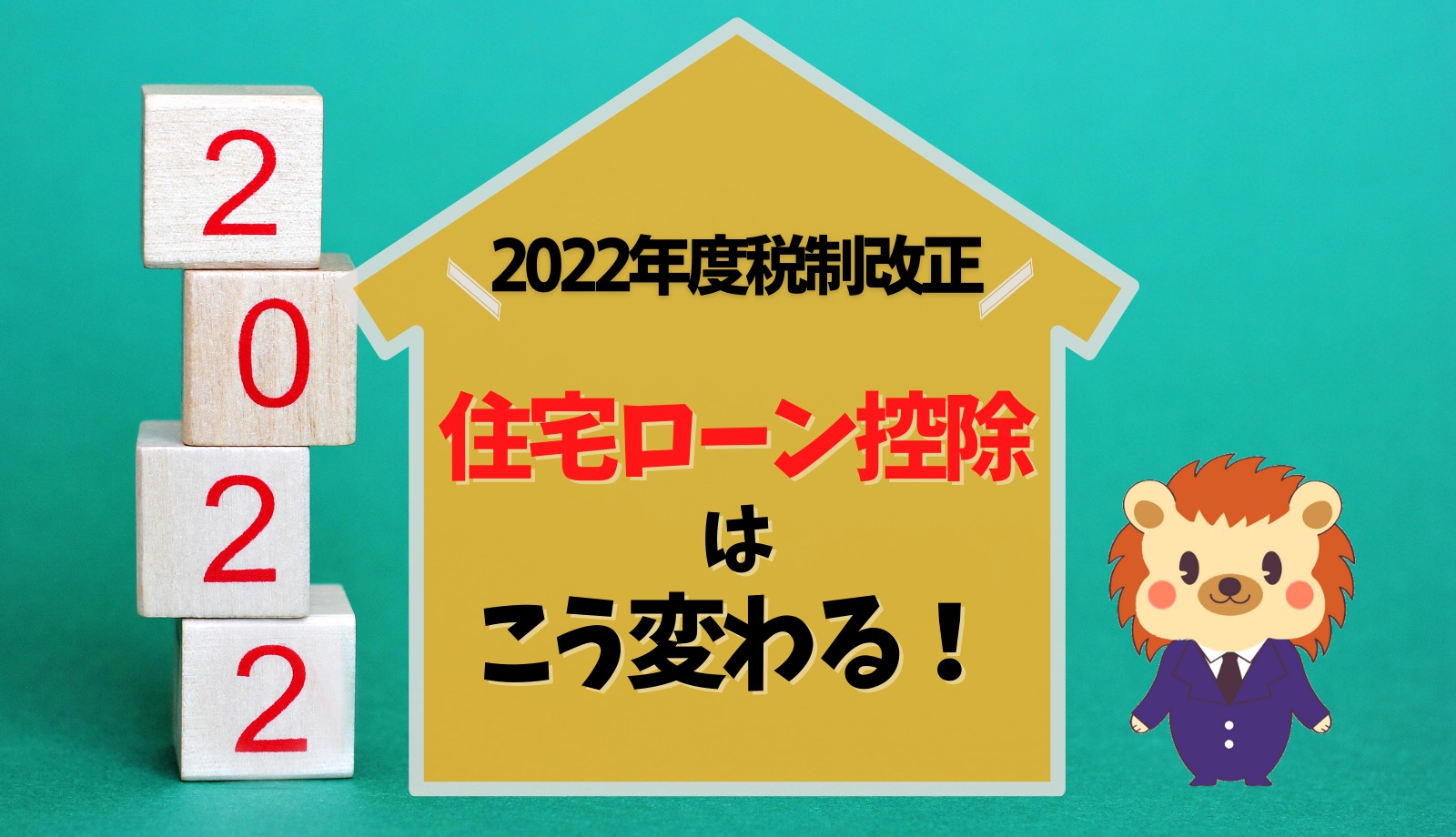

2022年度税制改正大綱が発表となり、住宅ローン控除の改正点が明らかになりました。

相対的には減税規模が縮小となりましたが、中古住宅を売買される方にとっては“朗報”といえる点も。本記事では、2022年の住宅ローン控除を完全ガイドいたします!

- 2022年税制改正による住宅ローン控除の改正点

- 住宅の条件による控除額の違い

- 中古住宅を売買する人にとっては朗報も?

- 結局、いつ買えば減税効果が高い?

目次

【2022年度税制改正】住宅ローン控除の改正点6つのポイント

2022年度税制改正により住宅ローン控除(住宅ローン減税)制度が大きく変わりました。

改正点のポイントは、次の6つの点です。

1.住宅ローン控除の控除率が「0.7%」に

2021年までは、住宅ローン控除の控除率は最大「1%」でしたが、2022年度税制改正により「0.7%」に変わります。

住宅ローンの変動金利が1%を大きく下回っている昨今、住宅ローンを借り入れることで逆に“得”をする「逆ざや」現象が起こっていました。つまり、実際に支払う住宅ローンの金利を、控除額を上回るケースもあったわけです。

住宅ローン控除は、そもそも住宅ローンを借り入れてマイホームを購入する人の金利負担を軽減するために創設された制度。逆ざや現象の是正のため、今回、控除率が引き下げられたわけですが、金利0.2%台の住宅ローンも出てきている今、完全なる逆ざや解消とはなりません。

2.借入限度額も引き下げ

住宅ローン控除は、いくら借り入れても控除率を限度に控除が受けられるというものではありません。2021年の借入限度額は、4,000万円。控除率は最大「1%」であったため、年間控除額は最大「40万円」でした。(認定住宅を除く)

2022年度税制改正では、控除率が引き下がるとともに、借入限度額も原則「3,000万円」に引き下がりました。借入限度額「3,000万円」、かつ控除率「0.7%」ということで、年間最大控除額は「21万円」にまで引き下がります。

3.住宅の「性能」により上乗せ措置が

借入限度額は、“原則”「3,000万円」となりますが、省エネ性能に優れた住宅については、上乗せ措置が講じられます。

2021年も「長期優良住宅」および「低炭素住宅」の上乗せ措置はあったものの、2022年度税改正により、環境性能による控除額の差はさらに広がります。

- 長期優良住宅・低炭素住宅:5,000万円

- ZEH水準省エネ住宅:4,500万円

- 省エネ基準適合住宅:4,000万円

- その他の住宅:3,000万円

また、中古住宅においても、一定の省エネ基準を満たしている住宅か否かで、借入限度額は「3,000万円」と「2,000万円」という差が生じます。

4.控除期間は「13年」に

2019年の消費税増税、そして2020年から続く新型コロナウイルス蔓延により、2020年、2021年は、原則である控除期間「10年」から3年延長し「13年」とする特別措置が取られていました。

2022年度税制改正では「感染症の影響により、依然として経済状況は厳しい」とし、控除期間は「13年」に据え置かれます。

ただし、控除期間が13年となるのは、これまで同様、新築住宅および不動産業者が再販する中古住宅のみ。消費税が課税されない一般の方が売主の中古住宅は、一律「10年」となります。

なお2020年、2021年は、延長した3年間の控除額は最大総額「80万円」と、それまでの10年間と比較して下がりましたが、2022年は13年通して控除率は一律「0.7%」となります。

5.中古住宅の築年数要件が廃止

これまで、住宅ローン控除は中古住宅にも適用となっていたものの、築年数の要件がありました。

木造住宅は、築20年以内。非耐火住宅は築25年以内。これ以上の築年数の住宅においては、耐震基準適合証明書・既存住宅性能評価書・既存住宅売買瑕疵保険の付保証明書のいずれかで耐震性が証明できなければ、住宅ローン控除の対象外となっていたのです。

2022年度税制改正により、この築年数要件が廃止となり、一律「昭和57(1982)年以降に建築された新耐震基準適合住宅」に条件が緩和されます。

従来は建築確認された日がいつなのかによって新耐震基準もしくは旧耐震基準を判断していました。しかし、今回の改正では築年数の確認書類は登記簿謄本上での新築年月日に基づき判断する点も大きな改正の一つです。

6.住民税からの控除上限額も引き下げ

住宅ローン控除は、原則的に「所得税」から控除される制度ですが、所得税から控除しきれない場合、住民税からも一部控除されます。

2021年、住民税からの控除上限額は「13.65万円/年(前年課税所得×7%)」でした。2022年は、この点が「9.75万円/年(前年課税所得5%)」に引き下がります。

【2022年】住宅ローン控除はこう変わる!

ここまで、住宅ローン控除の改正点のポイントをお伝えしてきました。取りまとめると、2022年、住宅の性能等に伴う控除期間・年間最大控除額・最大総控除額は上記の通りです。

2021年は、新築住宅の最大総控除額が480万円、認定住宅600万円、中古住宅の認定住宅300万円、一般住宅200万円だったことを考えると、減税規模は明らかな「縮小」。しかし先述通り、中古住宅の築年数要件が廃止となり、新耐震基準で建築された住宅に適用になるということは、これまで住宅ローン控除の適用外だった築年数が古い物件の売買をお考えの方にとって朗報だといえるでしょう。

これからの住宅ローン控除を考えれば、2022年に不動産売買するメリットは大きいとも考えられるんだよ!

2023年、2024年……住宅ローン控除の今後は?

2022年の住宅ローン控除は、2021年と比較して減税規模が縮小となりました。

2022年は不動産の売り時・買い時じゃないのかなぁ……

こう考える方もいらっしゃるかもしれませんが、実は、住宅ローン控除の減税規模は、今後さらに縮小される見通しです。

2022年の減税規模は2023年まで

2022年の住宅ローン控除の控除額が据え置かれるのは、2023年までです。

2024年も控除率「0.7%」は据え置かれますが、新築および消費税が課税される再販住宅の借り入れ限度額が引き下がり、上記表のように減税規模が縮小されます。

2024年から新築一般住宅の控除額は「0」に

住宅分野の脱炭素化を推進している政府は、2024年以降に建築確認を受ける新築住宅、および建築確認を受けない住宅のうち、登記上2024年7月以降が建築日付となる住宅の中で一定の省エネ基準を満たさないものの購入において、住宅ローン控除の適用外とすると発表しています。

2022年、2023年には最大273万円の控除が受けられる住宅が、2024年以降は控除額ゼロになるということです。

まとめ:2022年住宅ローン控除の減税規模は縮小だが今後はさらに縮小する見通し

控除率や借入限度額の引き下げにより、2022年の住宅ローン控除は、2021年と比較して減税規模が縮小となります。しかし、2022年度税制改正大綱では、2024年からさらに減税規模を縮小すると言及されています。

2022年、2023年の最大総控除額は、455万円。不動産を購入される方にとって大きな優遇制度であることに変わりありません。良くも悪くも、選択される住宅ローンによっては「逆ざや」現象は継続します。また、住宅ローン控除は不動産の需要にも影響を与える制度です。不動産を売却される方にとっても、決して無縁ではありません。

不動産売買をご検討中の方は、売買時期や住宅性能によって住宅ローン控除による減税規模が変わるということをよく知っておくようにしましょう。

住宅ローン控除の適用要件については複雑なため、私の方で誰でも簡単にローン控除の適用可否を判断できる簡易ツールを作成しました。

宜しければご利用ください

にかかる税金は控除特例でお得に節税!.png)