住宅ローンの変動金利と固定金利はどっちがいいのか。これは永遠のテーマのような議題なのですが、結論からいえば「一概には言えない」というのが正直なところです。

ブログやYouTube上では、「固定金利は選んではいけない」ですとか、「変動金利一択だ」のような情報を発信している方がいらっしゃいますが、不確定要素の強い将来的な金利予測をするなどして、「変動金利が絶対得だ」「固定金利では損をする」といったことは言い切れません。

本記事では、ご覧になっていただいている方が変動金利か固定金利かを選びやすくなるよう、両者の特徴や判断を助けるための情報を余すことなくお伝えしていきます。

- 変動金利の特徴

- 固定金利の特徴

- 今の金利水準と今後の見立て

【動画目次】

00:00 はじめに

01:53 ①変動金利の特徴

05:01 ②固定金利の特徴

07:29 ③今の金利水準と今後の見立て

10:48 まとめ

不動産業界の活性化・透明化を目指し、2018年仲介手数料定額制の不動産会社「イエツグ」を設立。お客様の「心底信頼し合えるパートナー」になることを目標に、良質なサービスと情報を提供している。

保有資格:宅地建物取引士・2級ファイナンシャルプランナー技能士・住宅ローンアドバイザー・既存住宅アドバイザー・防災士

目次

「変動金利」の特徴

「変動金利」とは、定期的に金利が見直されるローンです。

金利が見直される頻度は半年に1度ですが、見直されるたびに返済額が変わるわけではありません。

5年ルール

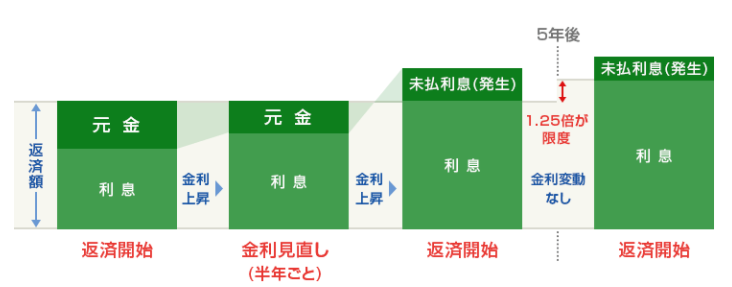

5年ルールとは、返済額がいきなり上がって債務者が困らないため、金利が上昇したときも5年間は返済額を据え置くというルールです。

125%ルール(1.25倍)ルール

5年後に返済額が見直されることになったとしても、見直し前の返済額の1.25倍以上になることはありません。

これを、125%ルール、あるいは1.25倍ルールといいます。

変動金利のリスク

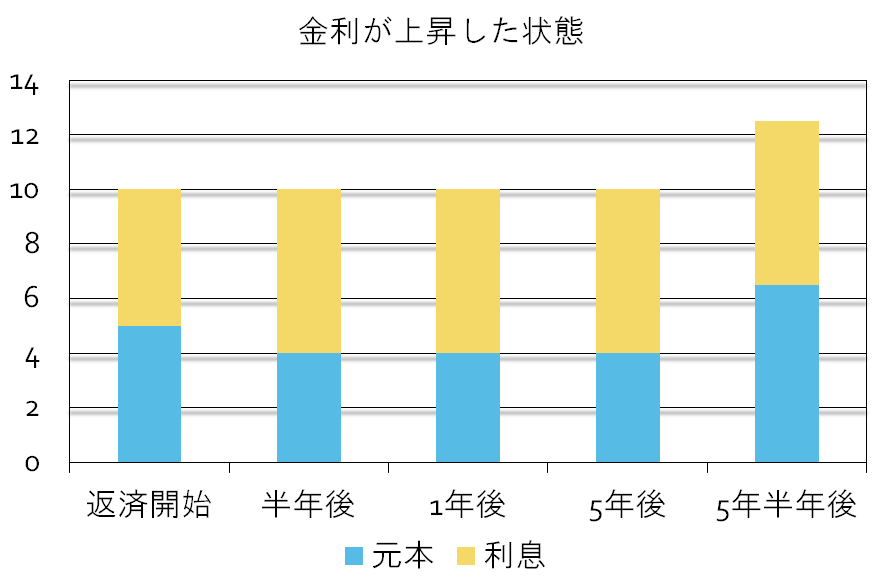

たとえば、毎月10万円を返済していて、返済開始から半年後に金利が上がったとしましょう。

この場合、返済額は5年間10万円のままですが、金利上昇による利息額UPのため、元本が占める割合が低下します。

つまり、10万円のうち元本が5万円だったのものが、4万円、3万円と減っていく可能性があるのです。

さらに返済開始から5年半後には、返済額は12万5千円まで上がる可能性があります。

返済額に占める元本の割合が減るということは、総返済額が当初の返済計画通りに減っていかないということです。

5年ルールや1.25倍ルールは、返済額を調整するものであり、調整された元本の返済を免除するものではないので、結果的に、5年後ごとに返済額が上がり続けることにもなりかねません。

また金利が急激に上昇した局面では、毎月の返済額に占める元本の割合がゼロとなり、逆に返済額が利息額を上回ってしまう可能性もあります。

これを「未払い利息」といいます。

(出典:一般社団法人住宅金融普及協会)

未払い利息が発生するまで金利が上昇すると、払っても払っても元金が減らず、当初借り入れていたローンを完済してもなお、未払い分の利息だけが残ってしまうことも考えられます。

固定金利は「全期間固定」と「期間選択型」にわかれる

固定金利の住宅ローンは、全期間固定金利型と固定金利期間選択型に分かれます。

全期間固定金利型は、返済完了まで金利が固定されるタイプの住宅ローンです。代表的なローン商品は、住宅金融支援機構の「フラット35」ですね。

一方で、固定期間選択型は、借り入れ当初から3年間や10年間など期間を決めて、その間だけ金利を固定します。

「全期間固定金利」の特徴

全期間固定金利の特徴は、簡単なものです。借り入れ当初の金利が、返済完了まで続きます。金利が変動したとしても、毎月の返済額も総返済額も変わりません。

全期間固定金利の金利水準は、変動金利や期間選択型の固定金利より高いのが一般的です。その分、月々の返済額も総返済額も高くなります。

「お金で安心を買う」「金融機関が金利上昇リスクを負担する」のが、全期間固定金利型の住宅ローンです。

「固定期間選択型」の特徴

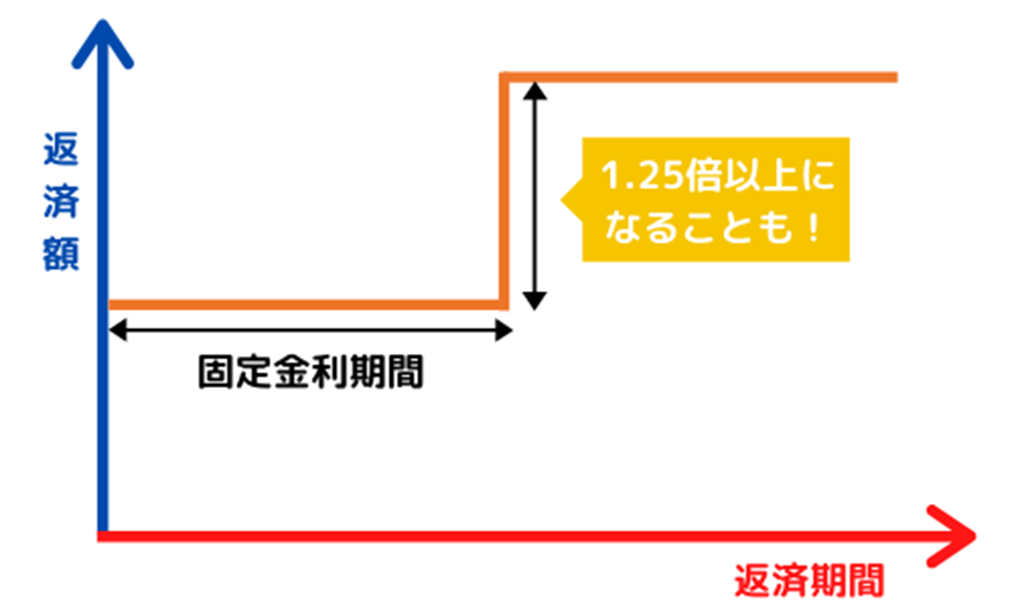

固定期間選択型は、あらかじめ決めた期間のみ金利が固定です。

一般的に、固定期間は短い方が金利は低くなりますが、金利上昇局面にあれば長期固定の方が返済額は少なくなります。

当初設定した固定期間が完了すると、その後の返済を一定期間の固定金利にするのか、変動切にするのか選択しますが、このとき適用となるのは固定期間満了時の金利です。

固定金利期間選択型には、変動金利のような1.25倍ルールが設けられていないため、固定期間満了時の金利水準によっては、固定期間終了後に急激に返済額が上がる可能性もあるので注意が必要です。

【2020年】みんなが選んだのは固定金利、変動金利どっち?

2020年9月現在における各金融機関の住宅ローン金利は、以下の通りです。先月よりも金利が上昇した箇所は赤文字、下降した箇所は青文字で記載しています。

| 全期間固定金利 | 変動金利 | 固定期間選択型(10年) | ||

| 三菱UFJ銀行 | 店頭 | 1.82% | 0.625~0.775% | 0.84% |

| ネット | – | 0.525% | 0.74% | |

| みずほ銀行 | 店頭 | 1.14% | 0.625~0.875% | 0.85~1.10% |

| ネット | 1.04〜1.14% | 0.525~0.775% | 0.75~1.00% | |

| 三井住友銀行 | 店頭 | 1.68% | 0.575~0.775% | 1.10~1.60% |

| ネット | 1.28~1.68% | 0.475~0.725% | 1.10~1.55% | |

| auじぶん銀行 | – | 0.41% | 0.55〜1.50% | |

| ジャパンネット銀行 | – | 0.38% | 0.545% | |

| 住信SBI銀行 | 1.17〜1.58% | 0.41% | 0.76〜1.16% | |

| ARUHI | 1.12〜1.27% | – | – | |

※2020年9月時点の各金融機関のHPを参照し作成

※記載の金利は各金融機関が2020年8月時点で実施している割引プランを加味した数値

※ARUHI、住信SBI銀行以外の固定金利はフラット35ではなく各金融期間が独自に取り扱っている商品を掲載

※ARUHIはスーパーフラット(団体信用生命保険加入)の数値を掲載

全期間固定金利は1.2%前後、変動金利は0.5%前後の金融機関が多いですね。

10年間固定金利は、ジャパンネット銀行が0.545%ですが、これは、固定金利期間選択型の金利で過去最低値です。

ジャパンネット銀行は、2020年7月に変動金利を0.38%に引き下げて、キャンペーンを適用しない住宅ローン金利の最低値を更新したばかりです。

今後、他の金融機関がジャパンネット銀行に対抗して、固定期間選択型の金利を引き下げてくる可能性も十分に考えられるでしょう。

コロナ禍で最も選択された金利タイプは「変動型」

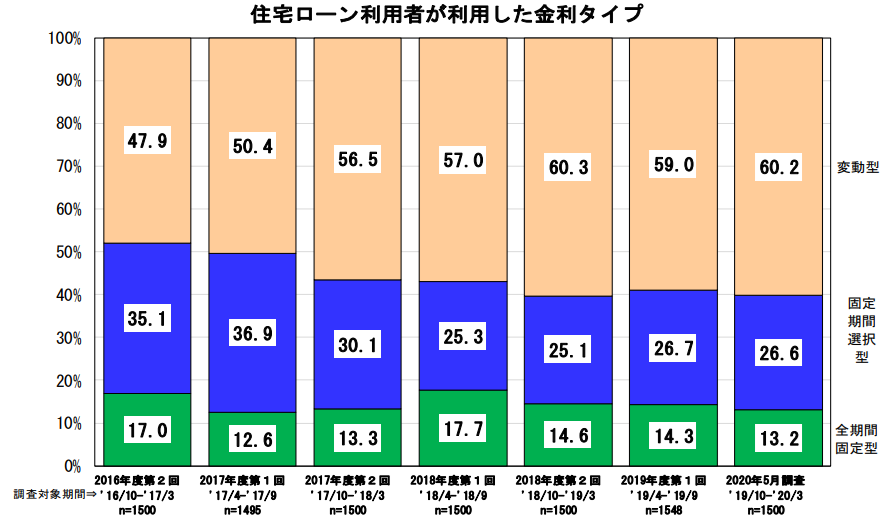

(出典:住宅金融支援機構)

フラット35でお馴染みの住宅金融支援機構によれば、2019年10月から2020年3月の半年間では、60.2%の人が変動型の住宅ローンを選んでいるようです。

全期間固定型は13.2%、固定期間選択型は26.6%となっています。

変動金利型の住宅ローンを選択する人は近年増加傾向にありますが、だからといってそれが「正解」とは限りません。

適した住宅ローンというのは、借り入れる方の収入や勤務形態、借入額、返済期間等によって異なるものです。「変動金利を選択している人が多いから変動にしよう」などとするのではなく、しっかり各金利タイプの特徴とリスクを把握したうえで決定することが大切です。

2021年の金利水準の見立て

住宅ローン金利を左右する金融緩和政策については、日銀は今のところ1~2年は継続する見解を示していますが、変動金利型の住宅ローンには先ほど解説したような金利上昇リスクがあります。

(出典:住宅金融支援機構)

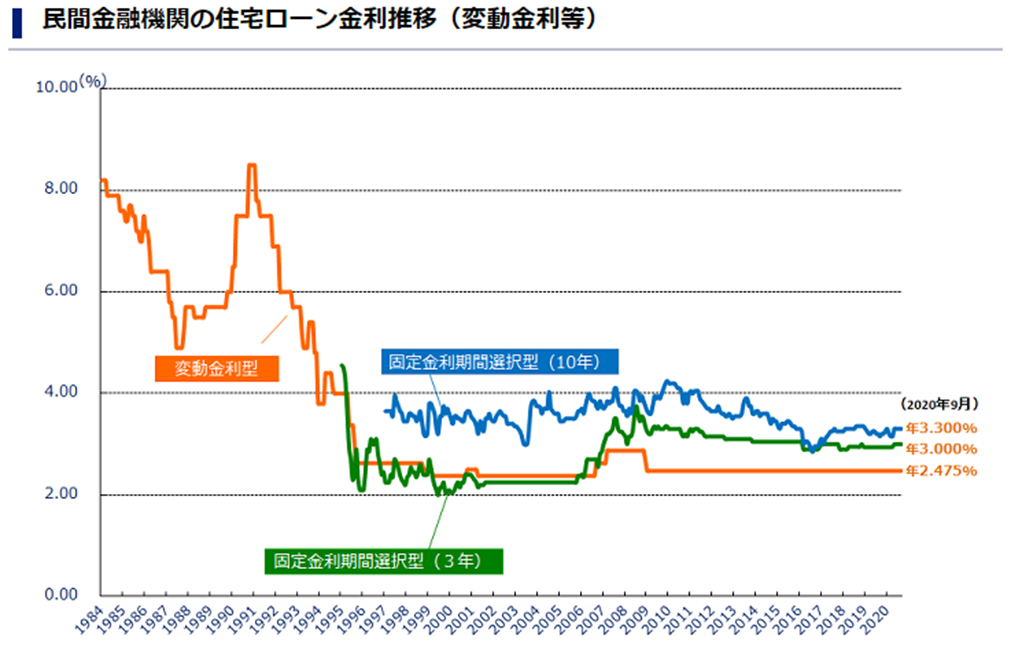

こちらは1984年から2020年までの変動金利と固定金利期間選択型の店頭金利の推移を表したグラフです。ここ20年ほどは安定して低金利状態を保っていますが、1990年代には金利8%を超える時期もありました。

金利が安定している時期は変動金利の方がお得ですが、金利上昇局面には固定金利の方がお得ということになります。住宅ローンは数十年という長きにわたって返済していくものですから、短期的な上昇、下降ではなく、長いスパンで考えなければなりません。

また、完済までの期間や繰り上げ返済ができるかどうか、金利上昇局面に借り換えするかどうかなどによっても、適した住宅ローン選択は異なります。

今後の金利水準については予測の域を出ませんが、「これからは上がるしかない」という人がいるのも確かです。「今」だけの金利水準にとらわれず、ぜひ完済時に「良かった」と思える住宅ローン選択をしてください。

まとめ:変動金利と固定金利どっちがいいのかは借り入れる人と状況によって異なる

変動金利は、金利が低いというメリットがありますが、金利上昇リスクがあります。金利固定期間は、長ければ長いほど金利水準が上がりますが、その分、金利上昇リスクは減っていきます。

金利タイプの選択は、要は将来の安心を買うかどうかということ。返済期間も年収も、将来的な繰り上げ返済の可否も人によって違うわけですから、「変動が絶対お得」や「固定では損する」なんてことは、あなたの状況や意志を知らないうちはなおのこと断言できません。

弊社には、FPや住宅ローンアドバイザーの有資格者が在籍しておりますので、物件選びのみならず住宅ローンや資金計画のご相談も承っております。住宅ローンは、変動か固定かのみならず、団体信用生命保険(団信)やどの金融機関で借りるかについても選択しなければなりません。

数十年と長きにわたって返済していく借り入れです。悩むのは当然です。その悩みを少しでも解消し、安心して住宅ローン組み、不動産をご購入いただけるよう、少しでもお力添えさせていただけましたら幸いです。